Sujet : Acquisitions et fusions d'entreprises

TECPETROL ANNONCE SON INTENTION DE FAIRE UNE OFFRE PUBLIQUE D'ACHAT EN ESPÈCES DIRECTEMENT AUX ACTIONNAIRES D'ALPHA LITHIUM CORPORATION

Paiement en espèces hautement certain aux actionnaires d'Alpha autrement exposés à des risques en tant que propriétaires d'une société d'exploration de lithium en phase de démarrage

Tecpetrol est un acteur crédible de la transaction, disposant des moyens nécessaires pour conclure la transaction

L'offre donne aux actionnaires la possibilité de déterminer le résultat de leur investissement suite au refus d'Alpha de s'engager

Tecpetrol est prête à augmenter le prix de l'offre s'il s'avère qu'une plus grande valeur est obtenue grâce à l'engagement

L'intention de Tecpetrol est de développer de manière responsable les actifs lithium d'Alpha dans le cadre de la chaîne d'approvisionnement intégrée des batteries occidentales

TORONTO, 5 juin 2023 /PRNewswire/ -- Tecpetrol Investments S.L. (« Tecpetrol »), membre du groupe Techint, a annoncé aujourd'hui son intention de faire une offre formelle (l'« Offre ») pour acquérir la totalité des actions ordinaires émises et en circulation (« Actions ») d'Alpha Lithium Corporation (NEO: ALLI) (OTC: APHLF) (WKN allemand : A3CUW1) (« Alpha » ou la « Société »), une société constituée au Canada, dont le siège social est coté en bourse, pour une contrepartie en espèces de 1,24 dollars canadiens par action (le « Prix d'offre »). Tecpetrol a l'intention de faire l'Offre directement aux actionnaires d'Alpha afin qu'ils puissent déterminer le résultat de leur investissement.

L'Offre fait suite à des tentatives répétées de Tecpetrol de s'engager de manière constructive avec Alpha. Plus récemment, Tecpetrol a suggéré que les parties engagent des discussions confidentielles concernant la valeur de la société afin de déterminer si un prix de transaction mutuellement acceptable pourrait être proposé aux actionnaires d'Alpha pour leur considération. Tecpetrol a réitéré à Alpha qu'elle avait la capacité d'augmenter la valeur de sa proposition si les parties pouvaient parvenir à un accord sur un prix de transaction mutuellement acceptable. Afin de faciliter ces discussions, Tecpetrol a renoncé à ses précédentes demandes de due diligence et d'exclusivité. Malgré la renonciation à la demande de diligence raisonnable, qui a éliminé la nécessité d'un accord de non-divulgation, Alpha a continué d'insister pour que Tecpetrol signe un accord de non-divulgation complet qui empêcherait Tecpetrol de faire une offre directement aux actionnaires et limiter de manière inappropriée les options stratégiques de Tecpetrol, privant les actionnaires de la possibilité de choisir d'accepter ou de rejeter l'Offre.

Tecpetrol est une société constituée en Espagne qui fait partie du groupe Techint, un conglomérat fortement présent au Canada depuis plus de 20 ans, notamment par l'intermédiaire de Tenaris, le principal fabricant et fournisseur canadien de tubes en acier pour l'industrie pétrolière et gazière canadienne. L'intention de Tecpetrol, conformément à sa stratégie de transition énergétique, est de développer de manière responsable ces actifs lithium premium dans le cadre de la chaîne d'approvisionnement occidentale intégrée des batteries. La proposition est alignée sur la stratégie sur les minéraux essentiels du Canada, dont la vision est d'augmenter l'approvisionnement en minéraux essentiels et de soutenir le développement des chaînes de valeur nationales et mondiales pour l'économie verte et numérique.

Avantages financiers et stratégiques de l'Offre

Tecpetrol croit fermement que les actionnaires devraient avoir la possibilité de déterminer ce qui convient le mieux à leur investissement en acceptant une valeur convaincante, immédiate et certaine sous la forme de 1,24 dollars canadiens en espèces par action d'un partenaire de transaction crédible avec une voie claire vers la conclusion de la transaction. Tecpetrol estime que si la Société devait poursuivre une transaction au niveau des actifs (voir « Contexte de l'Offre » ci-dessous), les actionnaires pourraient être privés de cette opportunité.

Tecpetrol estime que les avantages significatifs de l'Offre incluent, entre autres :

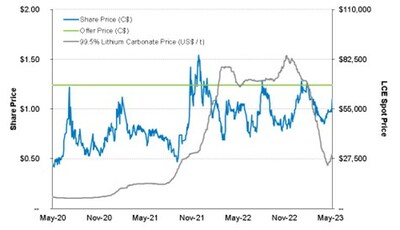

- Paiement en espèces attrayant et liquidité immédiate pour les actionnaires grâce à une transaction sans risque. L'Offre cristallise une valeur solide pour les actionnaires d'Alpha, à un prix de négociation proche du niveau record d'Alpha, bien qu'elle ait été faite dans un environnement de marché avec des prix du lithium plus bas et des coûts en hausse.1

L'Offre fournit également des liquidités immédiates aux détenteurs d'un investissement peu négocié dans une société d'exploration de lithium en phase de démarrage, dans le cadre d'une transaction sans risque qui élimine les risques d'exploration, de développement et d'exécution associés à la mise en production des propriétés d'Alpha.

- Contrepartie crédible et expérimentée avec un chemin clair vers la conclusion de la transaction. Le groupe Techint est une grande organisation industrielle mondiale et possède une longue expérience et une réputation dans la réalisation de transactions importantes dans les secteurs industriels et extractifs du monde entier, y compris au Canada. La forte intégration du groupe Techint dans les chaînes d'approvisionnement des pays alliés occidentaux ainsi que sa présence importante et son historique d'investissements réussis au Canada en font un partenaire de transaction crédible avec une voie claire vers la conclusion étant donné que, à la connaissance de Tecpetrol, aucune approbation réglementaire n'est requise. dans le cadre de l'Offre. En revanche, Tecpetrol estime qu'il y aurait un risque de transaction significatif pour les actionnaires d'Alpha si la Société devait poursuivre une transaction dans le cadre de son processus d'enchères au niveau des actifs avec une partie d'un pays susceptible de faire l'objet d'un examen approfondi en vertu de la Loi sur Investissement Canada et le gouvernement de la Politique du Canada concernant les investissements étrangers des entreprises d'État dans les minéraux critiques en vertu de la Loi sur Investissement Canada (la « Politique sur les minéraux critiques »), comme la transaction au niveau des actifs précédemment proposée par Alpha avec Uranium One (une filiale d'une entreprise d'État russe ) qui a dû être interrompu. (Voir « Contexte de l'Offre » ci-dessous.)

- Risque d'impact à la baisse sur le cours de l'action si l'Offre n'est pas acceptée. Si l'Offre n'aboutit pas et qu'aucune transaction alternative n'est disponible ou n'est autrement capable d'obtenir les approbations réglementaires, Tecpetrol estime qu'il est très probable que le prix de négociation des Actions baisse à des niveaux inférieurs et se négocie d'une manière qui reflète la volatilité inhérente des marchés mondiaux des capitaux et des prix du lithium et de la liquidité limitée des Actions.

- Le plan autonome reste difficile et sous-financé. Le développement des actifs d'Alpha nécessite un financement substantiel par emprunt et/ou par actions pour financer un important programme d'immobilisations, qui serait réalisé dans un environnement de marché comportant un risque de financement important et entraînerait probablement une dilution importante pour les actionnaires - le tout dans un contexte de risque de développement et d'exécution nécessitant une expertise technique.

- Structure fiscalement avantageuse. Tecpetrol envisage une acquisition d'actions directement auprès des actionnaires d'Alpha, ce qui, selon Tecpetrol, sera plus avantageux sur le plan fiscal pour les actionnaires qu'une distribution à la suite d'une vente d'actifs.

- Possibilité pour les actionnaires de déterminer le résultat de leur investissement. Quatre des six administrateurs de la Société sont des membres actuels ou anciens de la direction et ne sont pas indépendants. Tecpetrol estime que ni l'Offre ni ses tentatives de dialogue avec Alpha n'ont reçu de considération indépendante. Les actionnaires d'Alpha peuvent maintenant décider eux-mêmes s'ils acceptent l'Offre.

- Aucune condition de financement. Tecpetrol dispose des ressources financières nécessaires pour satisfaire intégralement l'Offre avec des liquidités disponibles et ne nécessite pas de financement externe.

Contexte de l'Offre

Depuis sa création, l'unité de transition énergétique de Tecpetrol a continuellement évalué les opportunités potentielles d'investissement, d'acquisition et d'autres opportunités commerciales dans des actifs énergétiques en Argentine et ailleurs qui, conformément à sa stratégie de transition énergétique, peuvent être développées de manière responsable dans le cadre de la chaîne d'approvisionnement intégrée des batteries occidentales. Tecpetrol reconnaît qu'un élément clé de la construction d'une chaîne d'approvisionnement occidentale émergente en matière de batteries est l'approvisionnement en lithium, et Tecpetrol estime que sa stratégie de transition énergétique est alignée sur les efforts de l'Occident pour sécuriser cet approvisionnement, y compris la Politique sur les minéraux critiques du gouvernement du Canada.

Le 1er décembre 2022, Tecpetrol a reçu une invitation non sollicitée à participer à un processus d'enchères pour la vente de la participation d'Alpha dans le projet Tolillar (le « Processus de vente »). Il était entendu par Tecpetrol que le processus de vente devait être de nature large et inclure des participants de plusieurs pays, dont la Chine. Il était également compris par Tecpetrol que le processus de vente était axé sur la vente d'un intérêt dans le projet Tolillar, plutôt que sur une transaction au niveau de l'entreprise impliquant Alpha, et permettait potentiellement la participation au Processus de vente par des parties qui feraient probablement l'objet d'un examen approfondi en vertu du les dispositions relatives à la sécurité nationale de la Loi sur Investissement Canada et de la Politique sur les minéraux critiques.

À l'époque, Tecpetrol avait indiqué sa volonté de participer au processus de vente, ainsi que sa volonté d'explorer une transaction potentielle au niveau de l'entreprise que les actionnaires d'Alpha pourraient trouver plus attrayante que la structure au niveau des actifs proposée dans le Processus de vente. De l'avis de Tecpetrol, le projet Tolillar étant la seule propriété minérale matérielle d'Alpha et représentant la quasi-totalité de ses actifs, une transaction au niveau de l'entreprise donnerait non seulement aux actionnaires la possibilité de déterminer ce qui convient le mieux à leur investissement, mais leur permettrait également de disposer de la totalité de leur participation dans Alpha et reçoivent la pleine valeur de leurs actions. En outre, sur la base des informations dont disposent Tecpetrol et ses conseillers, une transaction au niveau de l'entreprise serait généralement plus avantageuse sur le plan fiscal pour les actionnaires qu'une distribution aux actionnaires du produit résultant d'une transaction au niveau des actifs, dont le montant et le moment de la distribution sont à la discrétion du conseil d'administration d'Alpha.

Cependant, Tecpetrol a été informé par des représentants de la Société qu'Alpha n'envisagerait pas une transaction au niveau de l'entreprise. Tecpetrol a interprété cette réponse comme indiquant qu'en recherchant exclusivement une structure au niveau de l'actif, Alpha donnait la priorité à des parties autres que Tecpetrol avec son processus de vente, qui, selon Tecpetrol, étaient probablement des parties qui feraient l'objet d'un examen approfondi en vertu de la Loi sur Investissement Canada. En conséquence, Tecpetrol a refusé de participer au Processus de vente, mais entre décembre 2022 et avril 2023, elle a continué à surveiller la situation, à effectuer sa diligence raisonnable d'Alpha et du projet Tolillar sur la base d'informations accessibles au public et à faire progresser son évaluation d'une transaction potentielle.

En mai 2023, Tecpetrol avait achevé sa diligence raisonnable en matière d'information publique. Le 15 mai 2023, Tecpetrol a soumis à Alpha une proposition non contraignante (la « Proposition initiale ») d'acquérir toutes les actions émises et en circulation pour un prix d'achat de 1,24 dollars canadiens par action. Tecpetrol a également offert à Alpha l'occasion de discuter plus en détail de la Proposition initiale.

Le 16 mai 2023, Alpha a informé Tecpetrol que son conseil d'administration n'était pas disposé à examiner la Proposition initiale ou à engager des discussions avec Tecpetrol. En outre, le conseiller financier de Tecpetrol a eu une discussion avec le conseiller financier d'Alpha pour, entre autres, souligner la position de Tecpetrol en tant que contrepartie crédible et expérimentée avec une voie claire vers la clôture et la volonté de Tecpetrol d'augmenter le prix d'achat proposé dans la Proposition initiale s'ils ont bénéficié d'un accès de diligence raisonnable. Le conseiller financier de Tecpetrol a également demandé des conseils concernant l'étendue de l'amélioration du Prix de l'offre qui serait nécessaire pour obtenir le soutien du conseil d'administration d'Alpha, mais aucun conseil n'a été fourni.

À la lumière du refus d'Alpha d'examiner la Proposition initiale ou d'engager des discussions avec Tecpetrol, cette dernière a estimé que les actionnaires devaient être informés de la Proposition initiale et, le 22 mai 2023, a publié un communiqué de presse divulguant les principaux termes de la Proposition initiale.

Le 31 mai 2023, le conseiller financier de Tecpetrol a de nouveau contacté le conseiller financier d'Alpha pour lui faire part de la volonté de Tecpetrol de renoncer à ses précédentes demandes d'accès et d'exclusivité de diligence raisonnable et de donner à Alpha la possibilité d'engager directement des discussions concernant la valeur de la Société en vue d'augmenter le Prix de l'Offre après discussions.

Le 1er juin 2023, le conseiller financier de Tecpetrol a contacté le conseiller financier d'Alpha pour proposer des étapes spécifiques pour un échange confidentiel d'informations concernant la valeur à laquelle chaque partie soutiendrait une transaction potentielle. À la suite de cette mise à jour, bien que Tecpetrol ait renoncé à sa demande de diligence raisonnable, ce qui a éliminé la nécessité d'un accord de non-divulgation, Alpha a insisté pour que Tecpetrol signe un accord de non-divulgation complet sous la forme préparée par Alpha qui empêcherait Tecpetrol de faire une offre directement aux actionnaires et limiter de manière inappropriée les options stratégiques de Tecpetrol ; privant les actionnaires de la possibilité de choisir d'accepter ou de rejeter l'Offre.

Tecpetrol n'est pas prête à accepter ces conditions préalables inappropriées. En conséquence, à la lumière du refus répété d'Alpha de s'engager de manière constructive dans des discussions avec Tecpetrol pour augmenter le Prix de l'Offre, Tecpetrol a l'intention de procéder directement à l'Offre aux actionnaires d'Alpha.

Détails de l'Offre

Les détails complets de l'Offre, qui sera formellement faite par une filiale canadienne en propriété exclusive de Tecpetrol, seront fournis dans une offre officielle et une circulaire d'offre publique d'achat, une lettre d'envoi et un avis de livraison garantie (collectivement, les « Documents d'offre ») à déposer auprès des autorités canadiennes en valeurs mobilières et à envoyer par la poste aux actionnaires d'Alpha. Tecpetrol demandera une liste des détenteurs de titres à Alpha et prévoit d'envoyer les Documents d'offre dès que possible après réception de cette liste. L'Offre sera ouverte à l'acceptation pendant une période de 105 jours suivant le début officiel, à moins que l'Offre ne soit prolongée, accélérée ou retirée conformément à ses conditions, et constituera une « Offre autorisée » aux fins du régime de droits des actionnaires d'Alpha. Le régime de droits des actionnaires n'a pas été approuvé ou ratifié par les actionnaires.

L'Offre sera conditionnelle à la satisfaction de certaines conditions ou, si cela est permis, à la renonciation à l'expiration de l'Offre ou avant celle-ci. Ces conditions comprendront, entre autres, décrites dans l'offre officielle et la circulaire d'offre publique d'achat : (a) le nombre d'Actions représentant plus de 50 % des Actions en circulation ayant été valablement déposées dans le cadre de l'Offre et non retirées, à l'exclusion des Actions détenues en propriété véritable, ou sur lesquelles un contrôle ou une direction est exercé, par Tecpetrol ou par toute personne agissant conjointement ou de concert avec Tecpetrol, ce qui est une condition légale imprescriptible ; (b) s'il a été valablement déposé dans le cadre de l'Offre et n'a pas été retiré le nombre d'Actions (ainsi que les droits associés en vertu du régime de droits des actionnaires d'Alpha) qui représentent à l'expiration de l'Offre au moins les deux tiers des Actions en circulation sur une base entièrement base diluée ; (c) Tecpetrol ayant déterminé qu'il ne s'est pas produit d'effet défavorable important à l'égard d'Alpha ; et (d) Tecpetrol ayant déterminé qu'Alpha n'a pris aucune mesure ou annoncé son intention de prendre toute mesure qui pourrait rendre déconseillé pour Tecpetrol de procéder à l'Offre, telle que la conclusion d'un accord définitif ou d'une transaction dans le cadre ou en relation avec le Processus de vente. L'Offre n'est soumise à aucune condition de diligence raisonnable ou d'accès, de financement ou d'approbation des actionnaires de Tecpetrol. En outre, à la connaissance de Tecpetrol, aucune approbation réglementaire n'est requise dans le cadre de l'Offre.

Si le minimum légal est satisfait et que les autres conditions de l'Offre sont satisfaites ou supprimées à ou avant l'expiration de l'Offre de sorte que Tecpetrol prend en charge les Actions valablement déposées dans le cadre de l'Offre, elle fera une annonce publique de ce qui précède et prolongera la période pendant laquelle les Actions peuvent être déposées et apportées à l'Offre pendant une période d'au moins 10 jours ouvrables après la date de cette annonce.

Suite à la réalisation de l'Offre, Tecpetrol a l'intention (mais n'est pas obligée) de conclure une ou plusieurs transactions lui permettant d'acquérir toutes les Actions non acquises dans le cadre de l'Offre, y compris une acquisition forcée ou une opération d'acquisition ultérieure. Si Tecpetrol est en mesure de réaliser une telle transaction, Tecpetrol a l'intention de chercher à radier les Actions de NEO et de faire en sorte qu'Alpha cesse d'être un émetteur assujetti si la loi applicable l'autorise.

Tous les détails de l'Offre seront fournis dans les Documents d'offre qui seront déposés auprès des autorités canadiennes en valeurs mobilières et postés aux actionnaires d'Alpha. Ce communiqué de presse ne remplace pas les Documents d'offre. Les Documents d'offre ne sont pas disponibles actuellement mais, une fois qu'ils seront disponibles, ils contiendront des informations importantes concernant l'Offre, Tecpetrol et Alpha et devront être examinés attentivement.

Les actionnaires devraient consulter leurs propres conseillers fiscaux compte tenu de leur situation particulière afin de déterminer les conséquences fiscales particulières pour eux d'une disposition d'actions aux termes de l'offre, d'une acquisition forcée ou d'une opération d'acquisition subséquente.

Les lecteurs sont avertis que Tecpetrol peut décider de ne pas faire ou poursuivre l'Offre et rien ne garantit que l'Offre sera faite ou que les conditions finales de l'Offre seront telles que décrites dans ce communiqué de presse.

Conseillers

BMO Capital Markets agit à titre de conseiller financier et Davies Ward Phillips & Vineberg LLP agit à titre de conseiller juridique de Tecpetrol. De plus, Crestview Strategy agit à titre de conseiller en relations gouvernementales et Teneo à titre de conseiller en communication stratégique.

À propos de l'unité de transition énergétique de Tecpetrol

L'unité de transition énergétique de Tecpetrol est l'unité commerciale dédiée du groupe Techint chargée de faire progresser sa position dans la transition énergétique mondiale grâce à des investissements dans des sources d'énergie, des vecteurs et des technologies décarbonées, dans le but de contribuer à une réduction significative de l'empreinte carbone. Dans le cadre de cette initiative, par l'intermédiaire de sa filiale Techenergy Lithium S.A., Tecpetrol a construit une usine pilote de traitement du lithium dans le nord de l'Argentine conçue pour l'échelle, qui prend en charge un schéma de production impliquant l'extraction directe du lithium. Pour plus d'informations sur Tecpetrol, veuillez visiter son site Web à l'adresse https://www.tecpetrol.com/en

Le groupe Techint est un conglomérat mondial avec des secteurs d'activité diversifiés dans la sidérurgie, la construction d'infrastructures complexes, la conception et la construction de plans et de machines industriels, les technologies pour les industries métallurgiques et minières, l'exploration et la production pétrolières et gazières et les établissements de santé axés sur la recherche. Par l'intermédiaire de nos six principales sociétés - Tenaris S.A. (NYSE et Mexique : TS et EXM Italie : TEN), Ternium S.A. (NYSE : TX), Techint Engineering & Construction, Tenova, Tecpetrol et Humanitas - le groupe Techint opère sur six continents, emploie 79 300 employés et génère plus de 33 milliards de dollars de revenus annuels. Nous avons une longue expérience dans la réalisation de transactions importantes dans les secteurs industriels et extractifs du monde entier, y compris au Canada, et dans la navigation dans des cadres réglementaires complexes. Pour plus d'informations sur le groupe Techint, veuillez visiter son site Web à l'adresse https://www.techintgroup.com/en

Mise en garde concernant les déclarations prospectives

Ce communiqué de presse contient des « informations prospectives ». Les informations prospectives ne sont pas basées sur des faits historiques, mais plutôt sur des attentes et des projections actuelles concernant des événements futurs, et sont donc soumises à des risques et à des incertitudes qui pourraient faire en sorte que les résultats réels diffèrent sensiblement des résultats futurs exprimés ou sous-entendus par les informations prospectives. Souvent, mais pas toujours, les informations prospectives peuvent être identifiées par l'utilisation de termes prospectifs tels que « planifie », « s'attend à », « a l'intention de », « cherche », « anticipe », « croit » ou des variantes de tels mots, phrases ou déclarations indiquant que certaines actions, événements ou résultats « pourraient », « devraient », « seraient », « pourraient » ou « seraient » être pris, se produire ou être atteints. Les informations prospectives contenues dans ce communiqué de presse comprennent, mais sans s'y limiter, des déclarations concernant l'intention de Tecpetrol de faire l'Offre et les termes et conditions proposés de l'Offre, y compris le prix de l'Offre, le moment de l'Offre, les conditions de l'Offre, la période d'acceptation de l'Offre et d'autres détails de l'Offre ; l'intention de Tecpetrol de demander une liste des détenteurs de titres à Alpha et son intention d'envoyer les Documents d'offre dès que possible après réception de cette liste ; des informations concernant les plans de Tecpetrol pour Alpha en cas de succès de l'Offre ; la satisfaction ou la renonciation aux conditions de réalisation de l'Offre ; les bénéfices de l'Offre ; les attentes concernant le Processus de vente et son calendrier ainsi que les participants potentiels et la structure potentielle de toute transaction résultant du Processus de vente ; considérations réglementaires anticipées et autres risques de transaction applicables à toute transaction résultant du Processus de vente, y compris en ce qui concerne la Loi sur Investissement Canada et la Politique sur les minéraux critiques et toute approbation des actionnaires qui peut ou non être requise ou demandée dans le cadre de toute transaction résultant du Processus de vente ; la possibilité d'une transaction alternative résultant du Processus de vente et la probabilité que le prix des Actions revienne aux niveaux d'avant l'Offre si l'Offre n'aboutit pas ; le traitement fiscal de l'Offre pour les actionnaires, y compris l'efficacité fiscale d'une acquisition d'Actions relative à une transaction au niveau des actifs impliquant le Projet Tolillar suivie d'une distribution du produit de celle-ci aux actionnaires ; les intentions de radier les actions de la cote et de faire en sorte qu'Alpha cesse d'être un émetteur assujetti si la loi applicable le permet ; les attentes concernant le plan autonome d'Alpha et le programme de financement et d'immobilisations requis pour exécuter ce plan ; et la réalisation d'une acquisition forcée ou d'une opération d'acquisition subséquente.

Bien que Tecpetrol estime que les attentes reflétées dans ces informations prospectives sont raisonnables, ces déclarations impliquent des risques et des incertitudes et ont été basées sur des informations et des hypothèses qui peuvent s'avérer inexactes, et il ne faut pas se fier indûment à ces déclarations. Certains facteurs ou hypothèses importants sont appliqués pour formuler des informations prospectives et ces facteurs et hypothèses sont basés sur les informations actuellement disponibles pour Tecpetrol, et les résultats réels peuvent différer sensiblement de ceux exprimés ou sous-entendus dans ces déclarations. En outre, les informations utilisées dans l'élaboration des informations prospectives ont été obtenues auprès de diverses sources, y compris des tiers et des autorités réglementaires ou gouvernementales. Les facteurs importants qui pourraient faire en sorte que les résultats, performances ou réalisations réels de Tecpetrol ou la réalisation de l'Offre diffèrent sensiblement des résultats, performances ou réalisations futurs exprimés ou sous-entendus par ces informations prospectives comprennent, sans s'y limiter : le résultat final de toute transaction entre Tecpetrol et Alpha, y compris la possibilité qu'Alpha accepte ou non une transaction avec Tecpetrol ; actions prises par Alpha ; les mesures prises par les porteurs de titres d'Alpha relativement à l'Offre ; que les conditions de l'Offre pourraient ne pas être remplies ou abandonnées par l'Initiateur à l'expiration de la durée de l'Offre ; le résultat du Processus de vente ; que toute transaction résultant du Processus de vente impliquant une entreprise d'État ou un investisseur privé sous influence étrangère sera assujettie à certaines approbations réglementaires canadiennes et au résultat de ce processus d'approbation réglementaire ; qu'aucune partie de l'Offre, de toute acquisition forcée ou opération d'acquisition ultérieure n'est soumise à des approbations réglementaires et à la capacité d'obtenir des approbations réglementaires (le cas échéant) et de remplir d'autres conditions de clôture de toute transaction éventuelle, y compris les approbations nécessaires des actionnaires ; tout changement dans les conditions générales de l'économie, du marché et/ou de l'industrie, y compris les taux d'intérêt, les taux de change ou les prix des matières premières ; risque de l'industrie ; la structure d'Alpha et ses caractéristiques fiscales ; et qu'il n'y a pas d'inexactitudes ou d'omissions importantes dans les informations publiquement disponibles d'Alpha.

Les informations prospectives contenues dans ce communiqué de presse sont basées sur les convictions et opinions de Tecpetrol au moment où les informations sont fournies, et il ne faut pas s'attendre à ce que ces informations prospectives soient mises à jour ou complétées à la suite de nouvelles informations, estimations ou opinions, événements ou résultats futurs ou autres, et Tecpetrol décline expressément toute obligation de le faire, sauf si la loi applicable l'exige.

Clause de non-responsabilité

Ce communiqué de presse est à titre informatif seulement et ne constitue pas une offre d'achat ou de vente, ou une sollicitation d'une offre d'achat ou de vente, de titres. L'Offre sera faite uniquement par, et sous réserve des modalités et conditions énoncées dans, l'offre officielle et la circulaire d'offre publique d'achat, la lettre d'envoi et l'avis de livraison garantie. L'Offre ne sera pas faite à, et aucun dépôt ne sera accepté de la part ou au nom des actionnaires d'un territoire dans lequel la présentation ou l'acceptation de l'Offre ne serait pas conforme aux lois de ce territoire.

L'Offre sera faite pour les titres d'une société canadienne qui n'a pas de titres enregistrés en vertu de l'article 12 de la Securities Exchange Act of 1934 des États-Unis, dans sa version modifiée (la « U.S. Exchange Act »). En conséquence, l'Offre n'est pas soumise à l'article 14(d) de l'U.S. Exchange Act ou au Règlement 14D ou à la Règle 14e-1 du Règlement 14E. L'Offre sera faite aux États-Unis à l'égard de titres d'un « émetteur privé étranger », tel que ce terme est défini à la règle 3b-4 de la loi américaine sur les marchés boursiers, conformément aux exigences des lois canadiennes sur les sociétés et les valeurs mobilières. Les actionnaires aux États-Unis doivent être conscients que ces exigences sont différentes de celles des États-Unis applicables aux offres publiques d'achat en vertu de l'U.S. Exchange Act et des règles et réglementations promulguées en vertu de celui-ci.

L'Offre et tous les contrats résultant de son acceptation seront régis et interprétés conformément aux lois de la province d'Ontario et aux lois fédérales du Canada qui s'y appliquent. Par conséquent, les dispositions du Code allemand des OPA (Wertpapiererwerbs- und Übernahmegesetz) ne s'appliquent pas à l'Offre.

Ni la Securities and Exchange Commission des États-Unis, ni aucune commission des valeurs mobilières d'un État des États-Unis, ni l'Autorité fédérale allemande de surveillance financière n'ont approuvé ou désapprouvé (ou n'approuveront ou ne désapprouveront) l'Offre, ou n'ont émis (ou ne transmettront) de commentaire sur le caractère équitable ou sur le bien-fondé de l'Offre ou sur la pertinence ou l'exhaustivité des informations contenues dans ce communiqué de presse ou dans tout autre document relatif à l'Offre. Toute représentation contraire est illégale.

___________________________ |

1 Données de marché au 12 mai 2023, dernier jour de bourse avant que Tecpetrol ne soumette la Proposition initiale à Alpha. |

Contact : Alexandre Meterissian, e-mail : [email protected] ; relations avec les investisseurs, Jorge Dimópulos, e-mail : [email protected]

Ces communiqués peuvent vous intéresser aussi

|

Communiqué envoyé le et diffusé par :